Oggi i consumatori non possono controllare in modo efficiente l’accesso e la condivisione dei loro dati al di là dei conti di pagamento. Per avere successo in un’economia basata sulle informazioni, l’Europa deve trovare un equilibrio tra il flusso e l’ampio utilizzo dei dati e il mantenimento di elevati standard di privacy, sicurezza, protezione ed etica. E qui entra in gioco FiDA.

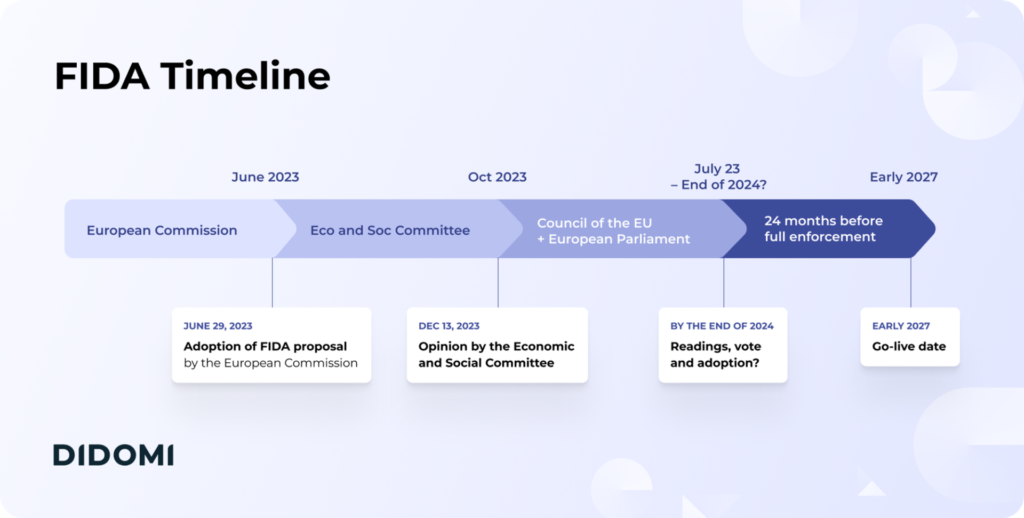

La regolamentazione dell’accesso ai dati finanziari è in procinto di subire una trasformazione significativa grazie alla FiDA (Financial Data Access Regulation), una proposta normativa che espande i principi già introdotti dall’Open Banking verso un modello più completo di Open Finance andando così oltre i conti di pagamento. La Commissione Europea ha presentato il progetto di regolamento il 28 giugno 2023, e si prevede che avrà un impatto radicale sulla digitalizzazione del settore finanziario entro il 2027.

Cosa Cambia con FiDA? 🔄

FiDA mira a fornire ai consumatori e alle piccole e medie imprese (PMI) il controllo sui propri dati finanziari 💼, permettendo loro di autorizzare la condivisione di tali dati con terze parti per ottenere servizi finanziari più personalizzati. A differenza delle precedenti normative, come la PSD2, che si concentrava sui conti di pagamento, FiDA estenderà l’accesso a una gamma molto più ampia di dati che potranno riguardare mutui, prestiti, conti di risparmio, investimenti, criptovalute, pensioni e prodotti assicurativi non legati alla vita o alla salute. Tuttavia, dati sensibili come quelli relativi alla salute e all’assicurazione malattia sono esclusi dal regolamento.

Un Nuovo Quadro di Condivisione dei Dati 🔓

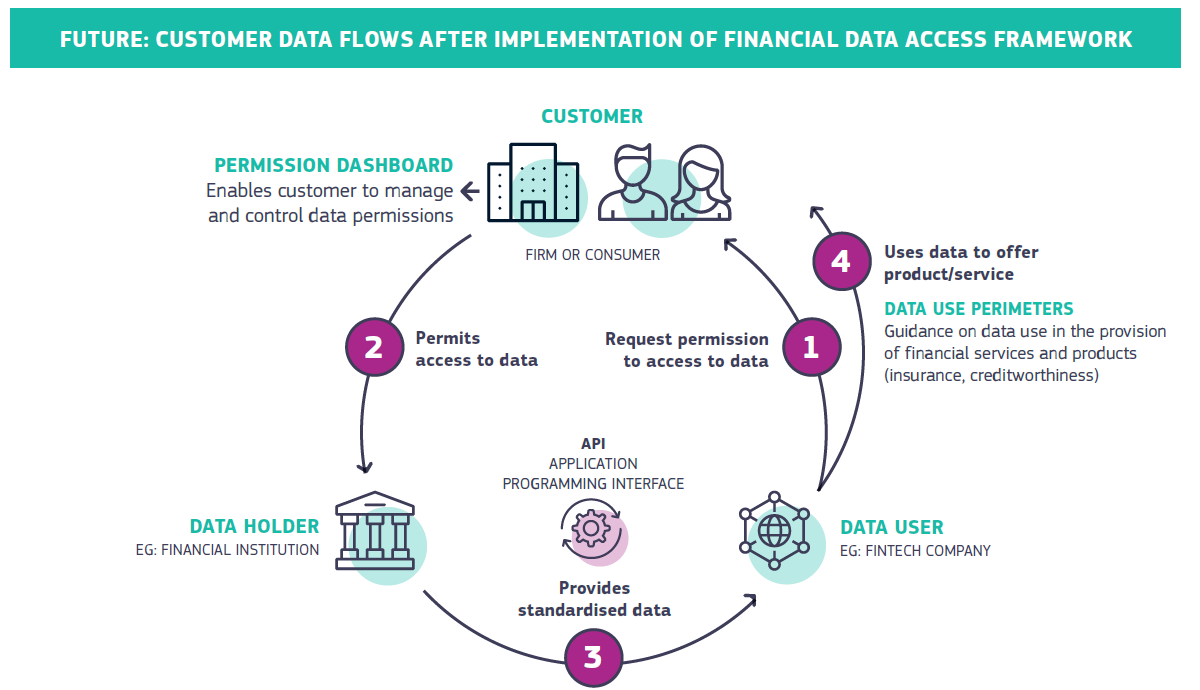

Il regolamento introdurrà nuovi attori nel panorama finanziario, i Financial Information Service Providers (FISP), che avranno il compito di accedere ai dati dei clienti e fornire nuovi servizi innovativi. Tuttavia, l’accesso ai dati sarà sempre subordinato al consenso esplicito del cliente, il quale potrà gestire le autorizzazioni tramite strumenti come le permission dashboards 🖥. Questi pannelli di controllo consentiranno ai consumatori di monitorare in tempo reale chi ha accesso ai loro dati e revocare le autorizzazioni in qualsiasi momento.

Le istituzioni finanziarie, che fungeranno da “data holders” (detentori dei dati), avranno l’obbligo di condividere i dati in modo sicuro 🔐, in tempo reale e senza ritardi ingiustificati ⏱. La norma prevede anche che tali istituzioni possano richiedere una compensazione ragionevole per la condivisione dei dati, segnando una differenza importante rispetto alla PSD2, dove questo non era previsto

I Benefici per Consumatori e Imprese 😊🏢

Per i consumatori 👫, FiDA rappresenta una rivoluzione nella trasparenza e nel controllo dei propri dati finanziari. Potranno accedere a servizi finanziari più personalizzati, ottenere offerte più competitive, confrontare prodotti come mutui o conti di risparmio e gestire con facilità l’autorizzazione alla condivisione dei propri dati.

Per le imprese, in particolare le fintech, FiDA apre nuove opportunità per lo sviluppo di modelli di business basati sui dati 💡. Aziende in grado di accedere a informazioni accurate e dettagliate potranno creare soluzioni innovative, come comparatori di prestiti o strumenti di gestione finanziaria avanzata, migliorando la competitività nel mercato. Tuttavia, dovranno anche affrontare sfide significative in termini di conformità, inclusi investimenti nella sicurezza dei dati e nello sviluppo delle interfacce necessarie per gestire tali flussi.

Tempistiche e Implementazione ⏳

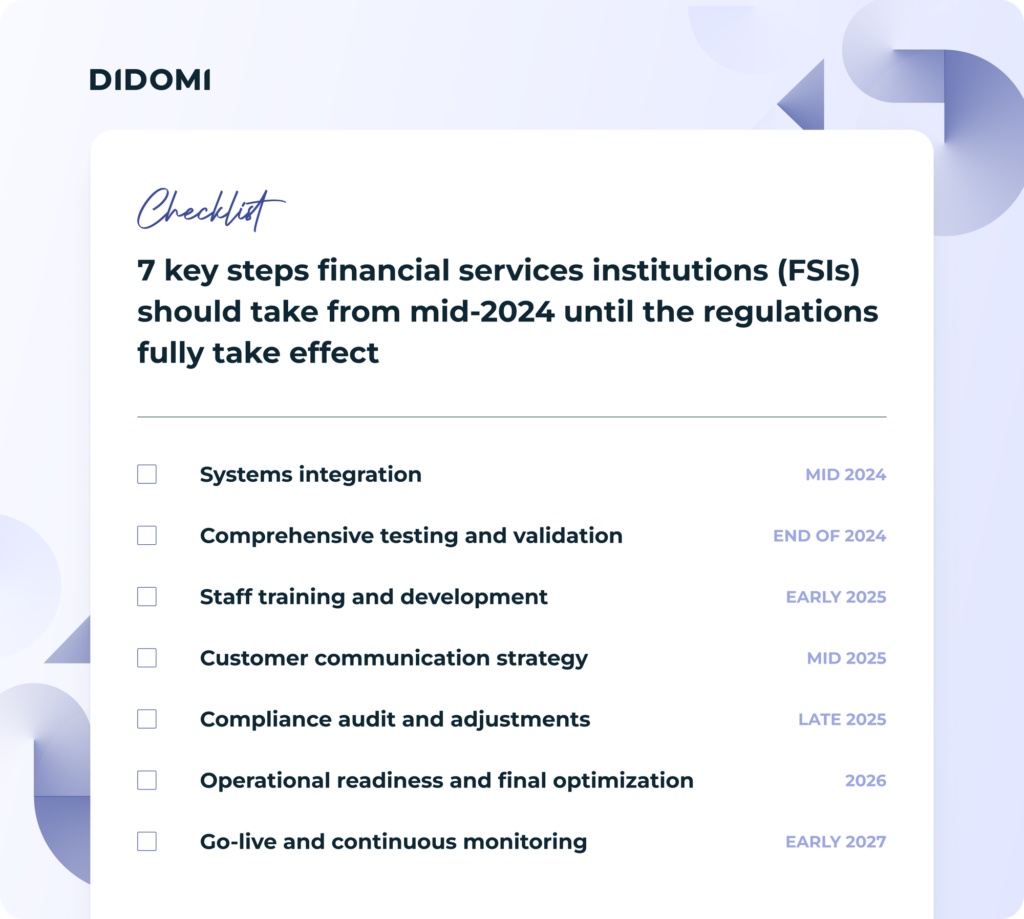

Anche se FiDA è attualmente ancora in fase di discussione tra la Commissione Europea, il Parlamento Europeo e il Consiglio dell’UE, l’obiettivo è far entrare in vigore il regolamento entro il 2027. Una volta approvato, saranno necessari 24 mesi per l’effettiva applicazione delle normative, con l’adozione dei Financial Data Sharing Schemes (schemi di condivisione dei dati finanziari), che devono essere predisposti entro 18 mesi dall’entrata in vigore. Questi schemi saranno cruciali per stabilire le interfacce tecniche e le modalità di condivisione/remunerazione dei dati tra gli attori coinvolti.

Se tutto procede secondo i tempi previsti, i consumatori e le imprese potrebbero iniziare a vedere i primi servizi concreti legati a FiDA già nel 2029.

FiDA è destinata a rivoluzionare l’intero ecosistema finanziario europeo, trasformando il modo in cui i dati vengono condivisi e utilizzati. Questa nuova regolamentazione promette di creare un mercato più competitivo e innovativo, con grandi benefici sia per i consumatori che per le aziende. Tuttavia, l’implementazione richiederà importanti investimenti da parte delle istituzioni finanziarie, che dovranno garantire la sicurezza e l’efficienza nella gestione dei dati condivisi 🔐.

FiDA non rappresenta solo un’opportunità per migliorare la trasparenza, ma segna anche un passo decisivo verso una finanza digitale sempre più interconnessa e orientata ai bisogni del clienti.

Riferimenti utili: