L’ultimo report dell’Area Studi Mediobanca conferma l’ascesa della Cina nel panorama mondiale delle telecomunicazioni. Per la prima volta, China Mobile conquista la vetta con 128,6 miliardi di ricavi nel 2023, superando Verizon (121,2 miliardi). In Europa, Deutsche Telekom si difende bene con 112 miliardi, anche se gran parte del fatturato arriva dalla controllata statunitense T-Mobile.

🔹 Italia: un mercato in sofferenza

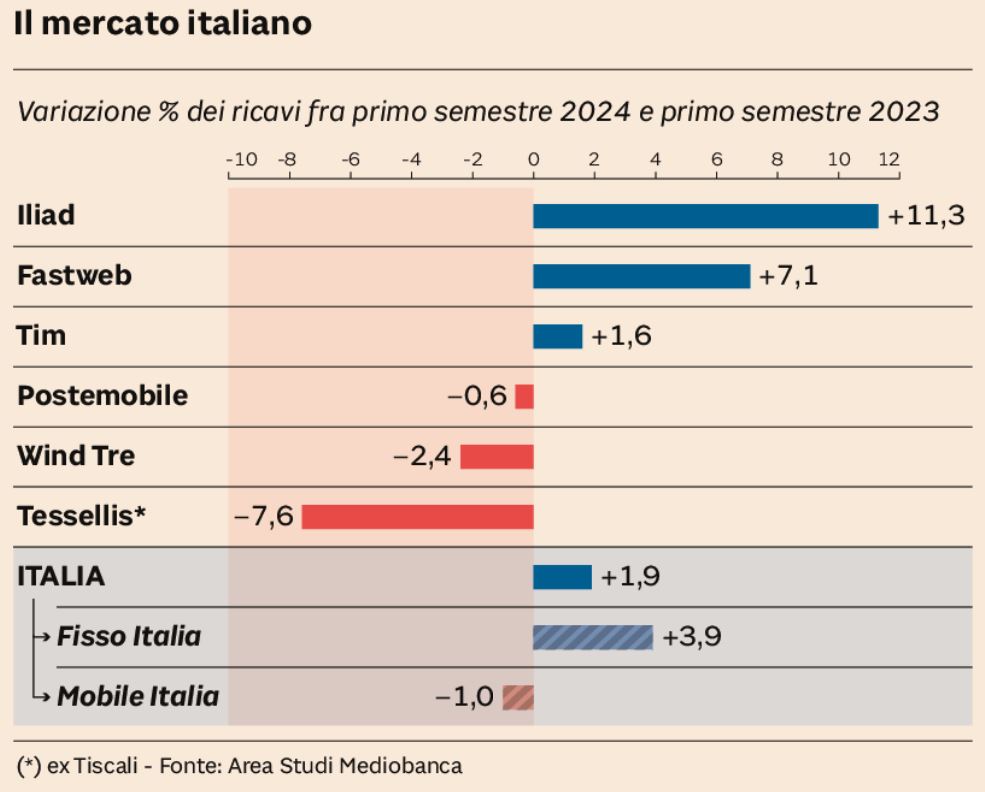

Il settore delle TLC italiano ha perso terreno, con 15 miliardi di ricavi in meno dal 2010. I ricavi del mercato mobile sono crollati del 49%, e quelli del fisso sono scesi del 20,7%, portando il giro d’affari a soli 27,1 miliardi nel 2023. Nonostante un aumento del traffico – +248,1% per il mobile e +124,7% per il fisso negli ultimi cinque anni – la redditività è calata, spingendo il margine operativo in territorio negativo (-0,1%).

Tim resta l’operatore italiano leader con 11,9 miliardi di ricavi, seguita da Vodafone (4,8 miliardi) e Wind Tre (4,1 miliardi). Tuttavia, il divario con i big europei si amplia: il margine Ebit delle telecom italiane è ben sotto la media EMEA (0,1% contro il 16,1%), e il ROI dello 0,1% evidenzia una struttura che fatica a generare valore.

Perchè i margini sono così bassi?

In Italia, il settore delle telecomunicazioni registra margini limitati per diverse ragioni strutturali e di mercato:

- Forte competizione sui prezzi

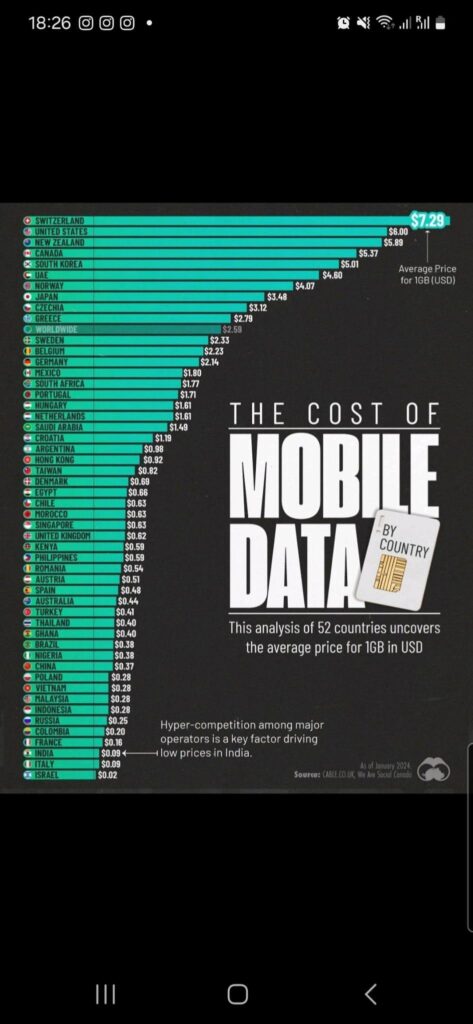

Il mercato italiano è estremamente competitivo, con operatori come Iliad che hanno introdotto offerte aggressive a prezzi molto bassi. Questo ha portato a una continua erosione dei prezzi, particolarmente nel segmento mobile, riducendo i ricavi per cliente (ARPU, Average Revenue Per User) e mettendo pressione su tutti i player del settore per mantenere tariffe competitive. - Investimenti infrastrutturali elevati

Le telecomunicazioni richiedono investimenti importanti in reti fisse e mobili (es. 5G e fibra ottica), ma il ritorno su questi investimenti è basso. Il ROI nel mercato italiano è quasi nullo (0,1%), molto inferiore al costo del capitale, che è stimato all’8,1%. Questo significa che il capitale investito rende poco, disincentivando ulteriori investimenti. - Saturazione del mercato

Il mercato italiano è già ben servito e presenta un numero elevato di operatori rispetto alla domanda. Non ci sono molte opportunità di crescita in termini di nuovi utenti, dato che la penetrazione dei servizi è già alta. Questo rende difficile incrementare i ricavi senza comprimere i margini. - Erosione dei ricavi nel fisso e nel mobile

Dal 2010, i ricavi del mobile sono crollati del 49% e quelli del fisso del 20,7%. Ciò è dovuto anche alla transizione verso il digitale e all’uso sempre più massiccio di app di messaggistica gratuite (WhatsApp, Telegram, ecc.), che hanno sostituito gli SMS e ridotto la spesa per le chiamate tradizionali. - Aumento dei costi operativi

Nonostante i ricavi calanti, i costi operativi continuano ad aumentare, anche per via dei maggiori costi energetici e delle spese di gestione delle infrastrutture. La combinazione di ricavi ridotti e costi crescenti riduce ulteriormente i margini di profitto. - Regolamentazione severa

L’Italia ha un quadro normativo complesso, con regolamentazioni che a volte limitano la flessibilità degli operatori nel fissare i prezzi e nell’implementare nuovi modelli di business. Questo ha creato una rigidità che, unita alla forte pressione competitiva, contribuisce a ridurre i margini.

📉 Una sfida strategica per il futuro

Con margini compressi e investimenti limitati, il mercato italiano deve affrontare sfide importanti per colmare il gap con i colossi internazionali. Innovazione e sostegno agli investimenti saranno cruciali per dare nuova linfa a un settore che, in Italia, resta sotto forte pressione competitiva.