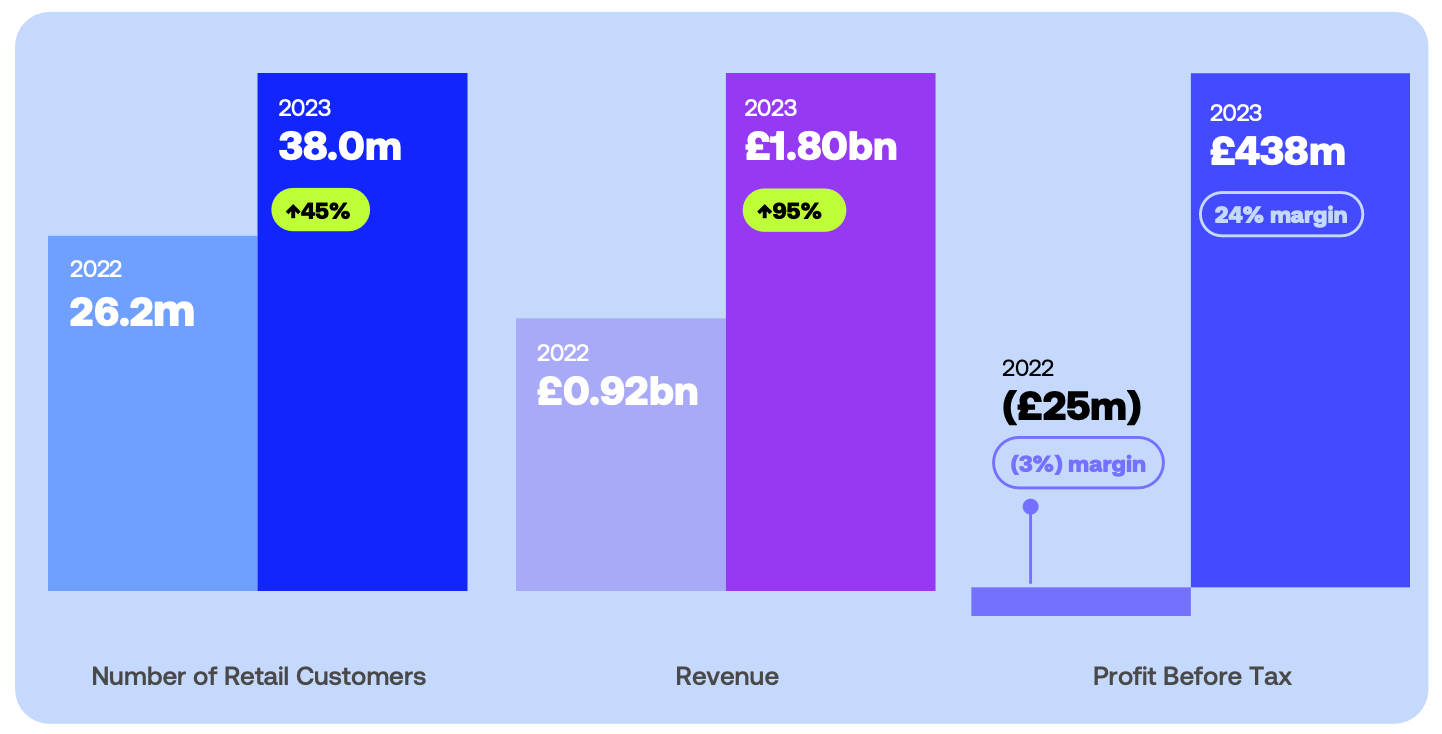

Sorpresa finananziaria per Revolut: nel 2023 i ricavi sono quasi raddoppiati raggiungendo £1,8 miliardi e il profitto ante imposte è salito a £438 milioni, rispetto a una perdita di £25,4 milioni nel 2022. La base clienti è cresciuta di 12 milioni, arrivando a +38 milioni a fine anno e +45 milioni a giugno 2024. Revolut è ora il secondo più grande neobank in Occidente, superata solo da Nubank.

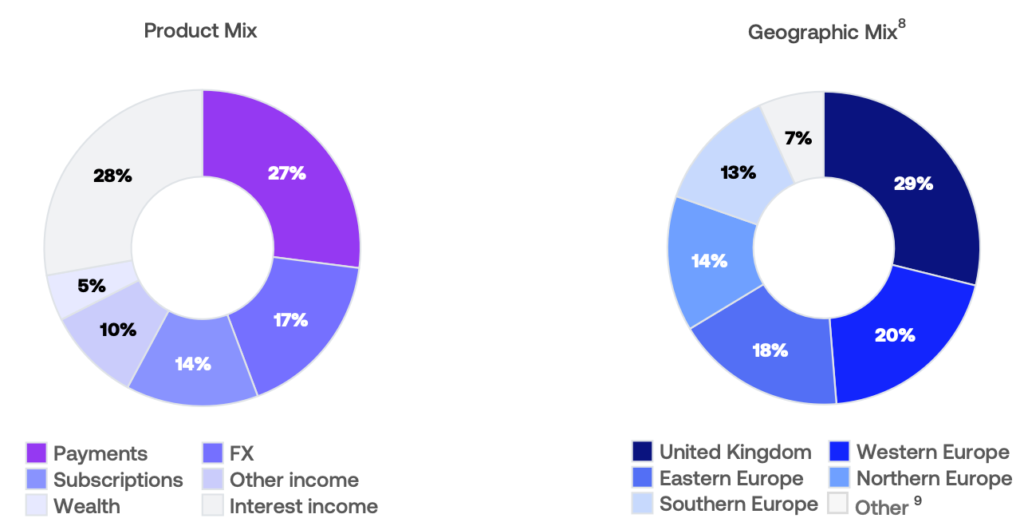

La chiave di volta è stata la diversificazione delle revenue, con pagamenti e cambio valuta come driver principali e una crescita nei settori di gestione patrimoniale e prestiti. Il margine di profitto lordo è aumentato dal 70% al 76% e i ricavi da interessi sono saliti a £500 milioni, rispetto agli £83 milioni del 2022. L’efficienza operativa è migliorata, con il rapporto delle spese generali sceso dal 79% al 44%, e il margine di profitto netto è salito al 19%.

Il bilancio è solido, con £12,8 miliardi in liquidità e un rapporto prestiti/depositi conservativo del 3,5%. Il portafoglio prestiti è aumentato a £528 milioni, con nuove offerte di prestiti personali e carte di credito in vari paesi europei.

Impressionante MA:

nonostante questi successi, ci sono rischi significativi legati alla regolamentazione, soprattutto riguardo ai controlli antiriciclaggio, alla qualità del credito e alla protezione dei clienti. Revolut sta ancora aspettando l’approvazione della licenza bancaria nel Regno Unito, un ostacolo cruciale per il mercato domestico e per l’espansione negli Stati Uniti.

Confronto con la concorrenza: Revolut, Monzo e Starling rappresentano i principali neobank nel Regno Unito, con Revolut che si distingue per la crescita esplosiva e le ambizioni internazionali. Tuttavia, Starling è leader in termini di redditività costante, e Monzo sta mostrando segni di crescita sostenibile.

Il futuro di Revolut dipenderà dalla capacità di navigare tra questi rischi e opportunità, puntando su una redditività sostenibile e il rispetto delle normative.