Nel mondo “noioso” delle carte dove si continuano a macinare numeri crescenti, Mastercard continua a spingere sui servizi a valore aggiunto.

Per chi ha lavorato nel mondo delle telco o ci ha avuto a che fare, sa benissimo quanto i VAS abbiano fatto la differenza dal 2000 in poi. Oggi lo fanno anche per le carte.

Mastercard spinge su cybersecurity e analisi dei dati.

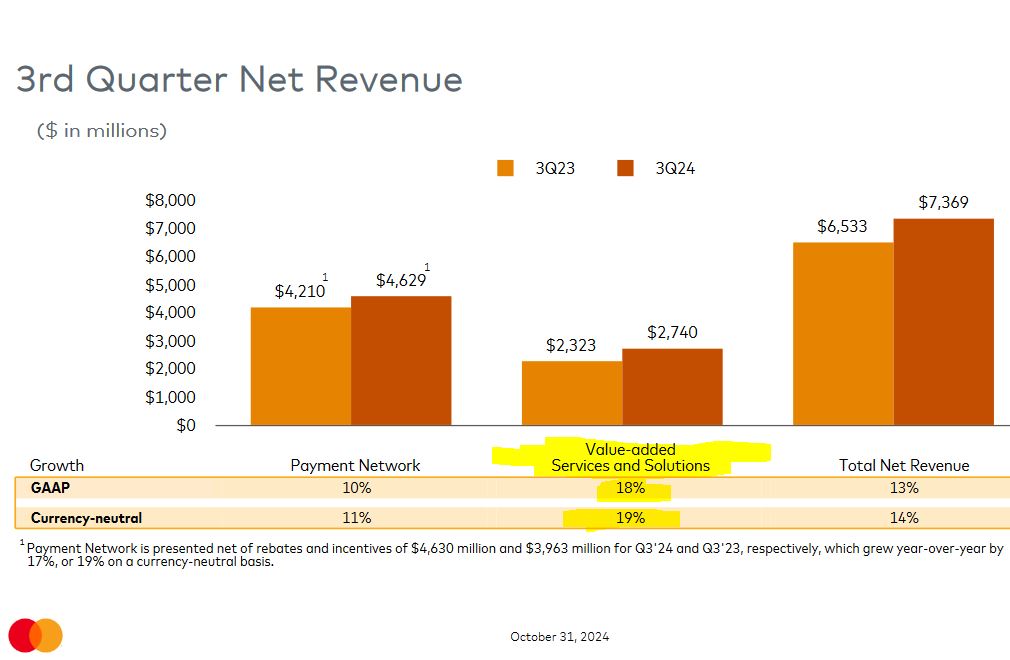

Nei risultati del terzo trimestre (vedi immagine), l’azienda ha registrato un importante aumento a doppia cifra del 18% delle entrate da questi servizi, raggiungendo 2,74 miliardi di dollari, superando la crescita complessiva del 13% delle entrate, che sono salite a 7,37 miliardi di dollari. Non che non sia importante rimanere focalizzati sul core business, ma cercare altre strade di monetizzazione e rispondere alle esigenze di mercato è sempre cosa buona e giusta.

Negli ultimi sette anni (quindi non proprio ieri), Mastercard ha investito molto nell’offrire ai retailer/merchant soluzioni che proteggano le transazioni digitali e consentano di sfruttare i dati dei clienti, come spiegato dal CEO Michael Miebach ed è evidente che il panorama dei pagamenti stia cambiando e che i servizi a valore aggiunto stiano diventando un fattore chiave.

A fine estate, a settembre, Mastercard ha acquisito la società di cybersecurity Recorded Future per 2,65 miliardi di dollari e questo è un altro segnale della sua direzione strategica a lungo termine.

Ovviamente Visa non sta a guardare, compete nelle stessa arena e ha acquisito Futurespace il mese successivo per 1 bilion (altra azienda tecnologia che lavora sulla protezione dei pagamenti basandosi sull’intelligenza artificiale (AI) per prevenire e mitigare i rischi di frode nelle transazioni).

Con l’aumento dell’e-commerce e delle transazioni digitali, c’è una crescente domanda di soluzioni che garantiscano sicurezza, prevenzione delle frodi e gestione dei dati, tutte aree in cui i VAS sono cruciali. Offrendo questi servizi, Mastercard riesce a rispondere alle esigenze del mercato, migliorando l’efficienza operativa e creando un vantaggio competitivo rispetto ai rivali. I VAS da sempre hanno margini di profitto più elevati rispetto ai tradizionali, aumentando la redditività a lungo termine. Questi servizi favoriscono la fidelizzazione dei clienti, poiché sia i retailer che le istituzioni finanziarie cercano soluzioni più sicure e trasparenti per gestire le transazioni. Posizionarsi al vertice è un fattore chiave.

Fonte immagine e dati: report “Mastercard Incorporated – Third Quarter 2024 Financial Results Conference Call“